近日,中微公司、拓荊科技、天德鈺、杉杉股份、深紡織、奧瑞德、誠志股份、瑞聯新材、冠石科技、翔騰新材、樂凱膠片、江豐電子、有研新材等13家顯示裝備和顯示材料相關企業發布2025年上半年/二季度業績預告或半年業績快報。

中微公司:預計凈利6.8到7.3億,同增超31%

中微半導體設備(上海)股份有限公司發布2025 年半年度業績預告。預計 2025 年半年度實現歸母凈利潤為 68,000 萬元到 73,000 萬元,同比增加 31.61%到41.28%。預計實現扣非凈利潤為 51,000 萬元到 56,000 萬元,同比增加5.54%到15.89%。

上年同期,中微公司營業收入 344,771.28 萬元,實現歸母凈利潤 51, 669.40 萬元,扣非凈利潤48, 323.02 萬元。公司 2025 年上半年業績預計較上年同期變化的主要原因如下:

1、2025 年上半年,公司營業收入約 49.61 億元,同比增長約43.88%。其中刻蝕設備收入增長約 40.12%,達 37.81 億元;LPCVD 薄膜設備收入增長約608.19%,達 1.99 億元。公司針對先進邏輯和存儲器件制造中關鍵刻蝕工藝的高端產品新增付運量顯著提升,在先進邏輯器件和先進存儲器件中多種關鍵刻蝕工藝實現大規模量產。

公司站在先進制程工藝發展的最前沿,堅持技術的創新、產品的差異化和知識產權保護的基本原則。堅持原創的設計,和國際領先的半導體客戶公司同步前行。公司目前在研項目涵蓋六類設備,超二十款新設備的開發。公司研發新產品的速度顯著加快,過去通常需要三到五年開發一款新設備,現在只需兩年或更短時間就能開發出有競爭力的新設備,并順利進入市場,公司有望在未來幾年更大規模地推出新產品。

2、2025 年上半年,公司歸母凈利潤為 68,000 萬元到73,000 萬元,同比增加 16,330.60 萬元至 21,330.60 萬元(增長約 31.61%至 41.28%)的主要原因:(1)2025 年上半年營業收入增長 43.88%下,毛利較去年增長約5.52 億元;(2)2025年上半年公司研發投入約 14.92 億元,同比增加 5.21 億元(增長約53.70%),2025 年上半年研發投入占公司營業收入比例約為 30.07%,遠高于科創板上市公司的平均研發投入水平(10%~15%)。2025 年上半年研發費用11.16 億元,較去年增長約 5.49 億元(增長約 96.65%);(3)經評估師評估初步結果,公司以公允價值計量且其變動計入當期損益的對外股權投資于2025 年上半年產生公允價值變動收益和投資收益合計約 1.72 億元,較 2024 年上半年虧損的0.08 億元增加約 1.80 億元。

3、2025 年上半年,公司扣非后歸母凈利潤為 51,000 萬元到56,000 萬元,同比增加 2,676.98 萬元至 7,676.98 萬元(增長約 5.54%到15.89%)的主要原因:2025 年上半年營業收入增長 43.88%,毛利較去年增長約5.52 億元,以及2025年上半年研發費用較去年增長約 5.49 億元。

拓荊科技:預計2025年二季度營收同增超52%

拓荊科技股份有限公司發布2025 年第二季度業績預告。預計Q2實現營收121,000 萬元至 126,000 萬元,同比增長 52%至58%。實現歸母凈利潤23,800萬元至24,700萬元,同比增長101%至108%。扣非凈利潤21,500萬元至22,400萬元,同比增長235%至249%。經營活動產生的現金流量凈額為148,000萬元至158,000萬元。

綜合2025年第一季度財報(營業收入 7.09 億元,歸母凈利潤為虧損1.47億元,扣非凈利潤虧損1.8億元),預計拓荊科技2025年上半年實現營收19.19億元至 19.69億元;歸母凈利潤0.91億元至1.00億元;扣非凈利潤0.35億元至0.44億元。公司預計2025年第二季度營業收入較上年同期有較大增長,主要原因如下:

公司積極把握半導體設備國產替代的戰略機遇,依托薄膜沉積設備(PECVD/ALD/SACVD/HDPCVD/Flowable CVD)和三維集成領域的先進鍵合設備及配套量檢測設備的技術領先優勢,產品成熟度及性能優勢獲得客戶廣泛認可,市場滲透率進一步提升,收入持續高速增長。

隨著公司產品矩陣的持續完善和市場滲透率的提升,公司先進制程的驗證機臺已順利通過客戶認證,逐步進入規模化量產階段。基于新型設備平臺(PF-300TPlus和PF-300M)和新型反應腔(pX和Supra-D)的PECVD Stack(ONO 疊層)、ACHM及PECVD Bianca等先進工藝設備,陸續通過客戶驗收,量產規模不斷增加;ALD設備持續擴大量產規模,業務增長強勁,2025年第二季度銷售收入超過2024年度收入規模。

公司預計2025年Q2凈利潤同比及環比均大幅增長,主要原因如下:1、公司新產品驗證機臺完成技術導入并實現量產突破和持續優化,2025年第二季度毛利率環比大幅改善,呈現穩步回升態勢。2、期間費用率同比下降,規模效應進一步釋放利潤空間。3、營業收入實現大幅度增長。

公司預計2025年第二季度經營活動產生的現金流量凈額較上年同期大幅增加,主要由于2025年第二季度公司預收貨款及銷售回款較上年同期均大幅增長。

天德鈺2025H1業績快報:營收12.08億元,同增43.35%

深圳天德鈺科技股份有限公司發布2025 年半年度業績快報公告。報告期內,公司實現營業總收入 120,815.19 萬元,同比增長43.35%;實現營業利潤 16,472.00 萬元,同比增長 54.80%;實現利潤總額16,452.83 萬元,同比增長 53.79%;實現歸母凈利潤15,237.42 萬元,同比增長 50.89%;實現扣非凈利潤14,546.44萬元,同比增長 72.87%;基本每股收益 0.38 元,同比增長52.00%。

報告期內,公司由于高刷新率手機顯示驅動芯片的持續放量,平板類顯示驅動芯片的品牌客戶出貨顯著增加,穿戴類顯示驅動芯片市場份額的提升,以及電子價簽驅動芯片產品依舊保持全球先發出貨優勢,營業收入的增加使得公司營業利潤、利潤總額、歸屬于母公司所有者的凈利潤、歸屬于母公司所有者的扣除非經常性損益的凈利潤及基本每股收益的同比增長。

杉杉股份:負極材料業績增長和偏光片業務穩健運行

寧波杉杉股份有限公司預計 2025 年半年度實現歸母凈利潤 16,000 萬元至 24,000 萬元,與上年同期(法定披露數據)相比,將增加14,242.55 萬元至 22,242.55 萬元,同比增加 810.41%至1265.61%;預計2025年半年度實現扣非凈利潤13,000 萬元至19,500 萬元,與上年同期(法定披露數據)相比,將增加10,609.36 萬元至17,109.36 萬元,同比增加 443.79%至 715.68%。

報告期內,公司聚焦核心業務發展,預計公司負極材料和偏光片業務合計實現凈利潤35,000萬元至45,000萬元。此外,母公司財務費用和長期股權投資權益法核算的巴斯夫杉杉電池材料有限公司等參股企業的虧損,預計影響損益-15,000萬元至-17,000萬元。

本期業績增長主要得益于公司負極材料業務的業績增長和偏光片業務的穩健運行。報告期內,公司負極材料業務實現毛利率及盈利能力同比顯著提升:通過優化客戶結構、迭代產品更新和緊密匹配增量需求實現銷量增長,并依托一體化產能釋放、流程工藝優化、石墨化技術提升以及精細化管理,降本增效。偏光片業務受益于下游需求增長,銷量同比提升,并通過推進產品高端化戰略、優化產品結構及降本增效舉措,保持了穩健運行。

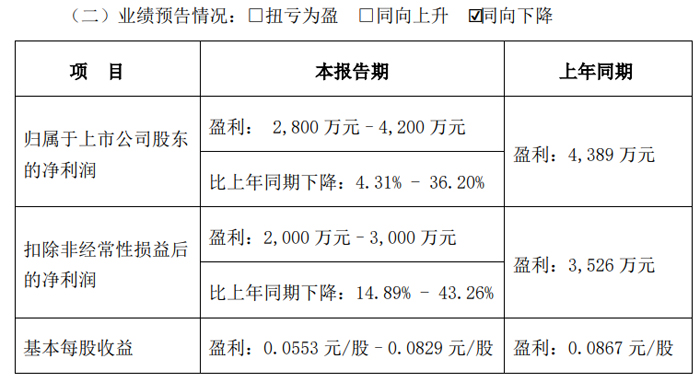

深紡織:盈利能力有所下降

深圳市紡織(集團)股份有限公司預計 2025 年半年度實現歸母凈利潤盈利2,800 萬元–4,200 萬元,比上年同期下降4.31% - 36.20%;預計2025年半年度實現扣非凈利潤盈利2,000 萬元–3,000 萬元,比上年同期下降14.89% - 43.26%。

報告期內,受部分產品價格下降,日元匯率上漲導致公司采購成本增加,以及研發投入增加等影響,盈利能力有所下降。本報告期非經常性損益對歸屬于上市公司股東的凈利潤的影響金額約為 974 萬元,主要是公司持有的銀行理財產品產生的公允價值變動損益。

奧瑞德:扭虧為盈,預盈5,000 萬元到 7,500 萬元

奧瑞德光電股份有限公司預計 2025 年半年度實現歸屬于母公司所有者的凈利潤 5,000 萬元到 7,500 萬元,與上年同期相比,將實現扭虧為盈。預計 2025 年半年度實現歸屬于母公司所有者的扣除非經常性損益后的凈利潤-2,000 萬元到-1,000 萬元。

2025 年上半年,公司算力業務穩定發展,算力業務營業收入和凈利潤同比均有所增長,并帶動公司營業收入整體同比增長,但公司整體毛利仍不足以覆蓋各項期間費用,導致公司本期扣除非經常性損益后的凈利潤仍處于虧損狀態。

公司本期非經常性損益影響主要系公司對外轉讓哈爾濱秋冠光電科技有限公司、奧瑞德光電(鄭州)投資管理有限公司股權而確認了投資收益預計7,676萬元左右,導致公司本期歸屬于母公司所有者的凈利潤實現扭虧為盈。

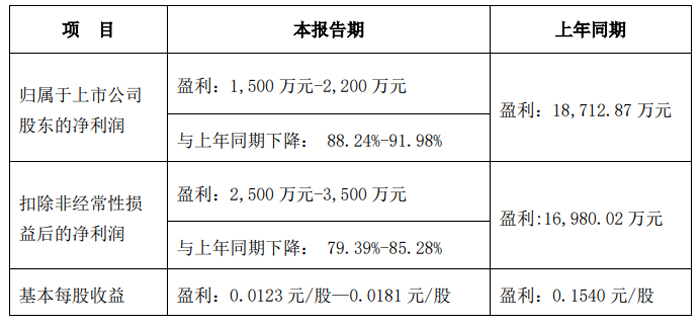

誠志股份:液晶產品的產銷再創歷史新高

誠志股份有限公司預計2025 年半年度實現歸母凈利潤盈利1,500 萬元-2,200 萬元,與上年同期下降 88.24%-91.98%;預計實現扣非凈利潤為盈利2,500 萬元-3,500 萬元,與上年同期下降 79.39%-85.28%;基本每股收益 盈利:0.0123 元/股—0.0181 元/股。

本報告期,公司業績同比降幅較大,主要是受公司子公司稅款補繳的影響,同時疊加大宗化工行業下游市場態勢,公司核心主體清潔能源業務的主要產品(辛醇等)銷售價格與毛利率水平持續下行,導致清潔能源業務經營業績降幅較大,對公司整體業績造成較大消極影響。但與此同時,公司半導體顯示材料業務尤其是液晶產品的產銷再創歷史新高,盈利水平大幅增加,業績貢獻已有顯著提升。

瑞聯新材:業績預增,營收8.06億元

西安瑞聯新材料股份有限公司預計2025 年半年度實現營業收入 80,623.64 萬元,與上年同期相比,預計將增加 11,279.98 萬元,同比增長 16.27%。歸母凈利潤為16,198.73萬元,與上年同期相比,預計將增加 6,666.18 萬元,同比增長69.93%。若剔除股份支付費用對損益的影響,預計 2025 年半年度實現歸母凈利潤為 17,822.53 萬元,與上年同期相比,預計將增加8,025.10 萬元,同比增長 81.91%。

預計實現扣非凈利潤為 15,742.64 萬元,與上年同期相比,預計將增加7,002.72 萬元,同比增長 80.12%。若剔除股份支付費用對損益的影響,預計 2025 年半年度實現扣非凈利潤為 17,366.44 萬元,與上年同期相比,預計將增加 8,361.63 萬元,同比增長 92.86%。

公司 2024 年半年度實現利潤總額 10,888.27 萬元;實現歸屬于母公司所有者的凈利潤為 9,532.55 萬元;實現歸屬于母公司所有者的扣除非經常性損益的凈利潤 8,739.92 萬元,基本每股收益為 0.55 元。若剔除股份支付費用對損益的影響,2024 年半年度實現歸屬于母公司所有者的凈利潤為 9,797.43 萬元,歸屬于母公司所有者的扣除非經常性損益的凈利潤 9,004.81 萬元。

冠石科技:業績預虧,光掩膜版項目進入送樣驗證期

南京冠石科技股份有限公司預計2025 年半年度實現歸母凈利潤為-1800 萬元到-1200 萬元,與上年同期相比,將出現虧損。預計 2025 年半年度實現扣非凈利潤為-2800 萬元到-1900 萬元。

本期業績預虧的主要原因:全資子公司寧波冠石半導體有限公司光掩膜版項目2025年上半年進入送樣驗證期,收入規模較小,在建工程轉固導致長期資產折舊攤銷等費用大幅增加。

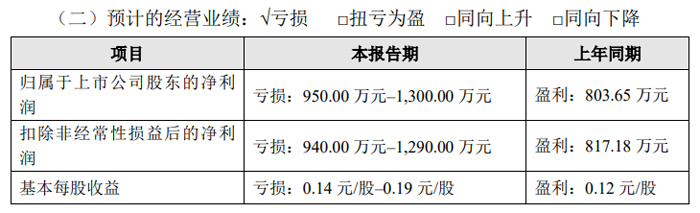

翔騰新材:業績預虧,光電薄膜器件生產項目進入試生產階段

江蘇翔騰新材料股份有限公司預計2025 年半年度實現歸母凈利潤虧損950.00 萬元–1,300.00 萬元。預計 2025 年半年度實現扣非凈利潤為虧損:940.00 萬元–1,290.00 萬元。

公司 2025 年上半年度虧損主要系行業競爭加劇導致公司產品綜合毛利率有所下降,以及子公司南京翔輝光電新材料有限公司的光電薄膜器件生產項目進入試生產階段,相應成本費用有所增加。同時,受匯率波動影響,報告期內公司匯兌損失較去年同期有所增加。

樂凱膠片:毛利率有所下降,業績預虧

樂凱膠片股份有限公司預計 2025 年半年度實現歸屬于上市公司股東的凈利潤為-5,750 萬元到-4,850 萬元,與上年同期相比,虧損增加1,666 萬元到2,566萬元。預計 2025 年半年度歸屬于上市公司股東的扣除非經常性損益的凈利潤為-6,579 萬元到-5,529 萬元。

本期業績預虧的主要原因:1、受行業市場競爭加劇、供需變化影響,加之公司主要原材料持續高位,導致公司主要產品毛利率較上年同期有所下降,產品盈利能力降低。2、受去年同期定期存款到期解付確認利息收入影響,本期利息收入較去年同期減少。3、由于公司太陽能電池背板產品毛利率為負,對太陽能電池背板相關存貨進行了減值測試,根據存貨可變現凈值與成本孰低原則計提了存貨跌價準備,導致資產減值損失有所增加。

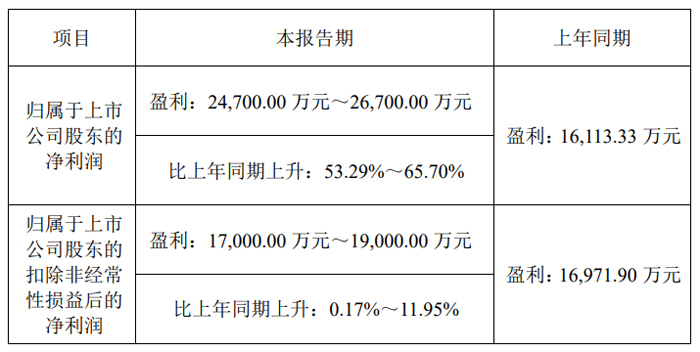

江豐電子:營收約 21 億元,同增約 29%

寧波江豐電子材料股份有限公司預計 2025 年半年度實現歸母凈利潤為盈利24,700.00 萬元~26,700.00 萬元,比上年同期上升53.29%~65.70%;扣非凈利潤盈利17,000.00 萬元~19,000.00 萬元,比上年同期上升:0.17%~11.95%。

公司堅定發展信心和戰略定力,構建了領先的技術優勢、先進的制造能力、穩定的產品質量、強大的核心裝備以及全球化的技術支持、銷售與服務體系,在成為全球濺射靶材行業頭部企業的同時,公司的第二增長曲線半導體精密零部件業務已逐步躋身國內領先行列。另外,經過多年布局公司實現了原材料采購的

國產化、產業鏈的本土化,產業鏈的韌性和安全穩定性全面提升。公司預計 2025年半年度實現營業收入約 21 億元,較上年同期增長約 29%。

報告期內,公司堅持科技創新,持續加大研發投入,提升新產品、新技術的研發能力,強化先端制程產品競爭力,密切跟蹤客戶需求,努力擴大全球市場份

額,國內外客戶訂單持續增加。公司積極推進超高純金屬濺射靶材募投項目的建設投產,目前黃湖靶材工廠主體工程建設順利、設備正逐步入駐調試,為未來靶材業務的增長、更好地服務客戶夯實基礎。

此外,公司加強在半導體精密零部件領域的戰略布局,以滿足客戶需求為目標,進一步拓寬公司半導體精密零部件的產品線。目前公司多個生產基地陸續完成建設并投產,公司逐步加強各生產基地的產能爬坡、整合管理、差異化布局和效率提升。公司正積極開發技術附加值更高、客戶需求更迫切、解決“卡脖子”問題的產品品類,加快推進靜電吸盤項目建設,提升公司整體競爭力,為公司未來發展打開空間。

有研新材:靶材銷售收入同比增長超過 50%

有研新材料股份有限公司預計 2025 年半年度歸母凈利潤11,400 萬元到 13,900 萬元,與上年同期相比將增加 7,314 萬元到9,814 萬元,同比增長 179%到 240%。預計扣非凈利潤10,000萬元到 12,800 萬元,與上年同期相比將增加 7,135 萬元到9,935 萬元,同比增長249%到 347%。

公司業績變動的主要原因:(一)全資子公司有研億金業績變動情況:預計 2025 年半年度有研億金凈利潤13,700 萬元到 14,700 萬元。有研億金繼續聚焦高附加值產品,靶材銷售收入同比增長超過 50%,歸屬于上市公司股東的凈利潤同比增長超過5,000 萬元。(二)控股子公司有研稀土業績變動情況:預計 2025 年半年度有研稀土凈利潤-7,400 萬元到-6,400 萬元。有研稀土扎實落實提質增效專項工作,歸屬于上市公司股東的凈利潤同比減虧超過 3,600 萬元。

飛利浦LED屏

飛利浦LED屏 聯建光電LED屏

聯建光電LED屏 威創小間距

威創小間距 洲明小間距

洲明小間距 AET小間距

AET小間距 奧拓LED屏

奧拓LED屏 aoc

aoc 青松光電LED屏

青松光電LED屏 WAP手機版

WAP手機版 建議反饋

建議反饋 官方微博

官方微博 微信掃一掃

微信掃一掃 PjTime

PjTime