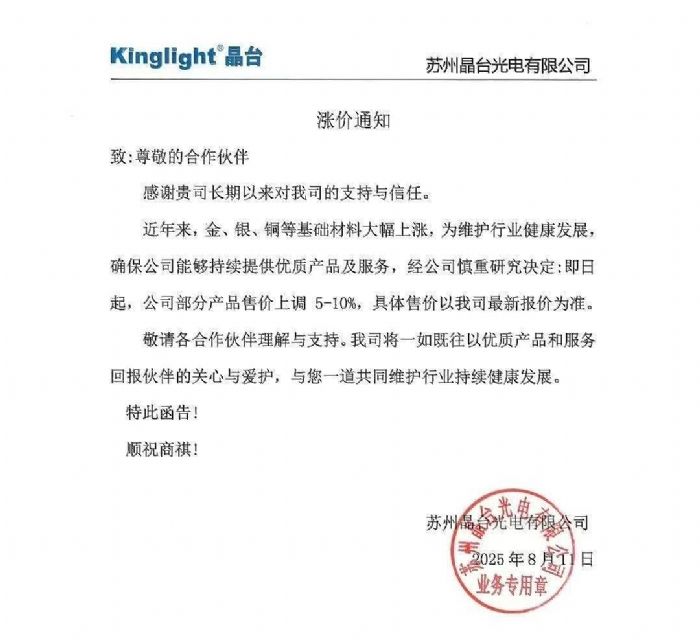

進入8月中旬以來,LED行業再次出現廠商批量漲價事件。木林森、Kinglight晶臺、芯瑞達等企業部分產品價格有5-10個百分點的提高。據悉,這是繼今年3月份多家企業集中漲價之后,行業迎來的新一輪漲價潮。

“集體”漲價,三大特點值得關注

這一輪LED行業漲價的理由與3月份情況類似,都是“上游原材料”漲價。具體而言則是金、銀、銅等金屬漲價,以及PCB漲價。有行業人士表示,所謂PCB漲價,更多也反映了金屬銅價格的上漲。持續發展的汽車電子、人工智能(AI)等行業,加大了對中高端覆銅板和PCB的產能消化,這為未來一段時間的持續漲價提供了基礎。亦有研究認為,伴隨金銀銅價格上升,這些金屬在PCB中成本占比可高達25-40%。

除了漲價理由延續3月份的“原材料”原因之外,這輪漲價也與3月份相似,都集中在“中游產業鏈”。雖然LED行業的中游產業鏈技術集中度相對較高,比下游終端產品“門檻更高”,但是近年來LED行業上游晶圓、中游封裝和下游終端之間涇渭分明的“分工路徑被持續打破”:一方面,上游企業如三安光電等涉足封裝產能;另一方面,下游終端企業如洲明科技等自建封裝產能,面向COB、MIP實現“長鏈”技術升級,這擠壓了單純中游封裝環節企業的成長空間。

同時,中游市場可謂“兩頭在外”,自身價值鏈更短,對于上游成本變化的吸收能力也更差。這進一步導致,當行業整體成本走勢出現波動時,中游封裝產業鏈更容易率先出現“變化”。

另外,就漲價的產品規格而言,今年以來,依然主要集中在相對成熟、間距指標也相對更大的產品上,例如大于P1.5間距的產品。這是因為,這些成熟產品此前連續十余年的價格下調過程,讓其“毛利”本就較低、企業內部吸收成本上漲的能力更差;且間距規格越大,PCB等部件的原材料在最終產品中的成本占比也越高。相反,P1.0以下微間距產品,LED燈珠數量更多、加工精細度更高、單位顯示面積每一個工藝環節的“數量規模”與“技術難度”也更高,這稀釋了原材料在最終成品價格中的占比。

即整體上,2025年以來LED行業的漲價具有:成熟產品漲價、原材料漲價、成熟產業環節漲價等三大特點。顯然,這種漲價模式,暫時不會影響LED行業前沿性產品研發和創新,不會影響行業中高端產品通過降低成本持續擴大市場規模。但是,這種以“成熟”二字為標志的漲價,卻必然影響行業的未來成長格局。

成熟產業環節需要構建更豐富的競爭力

“成熟產品和成熟產業環節,需要走出內卷式競爭!”這是一位LED企業高管給出的建議。在他看來,LED產業“成熟品類端”存在三大問題:第一是競爭高度同質化;第二是供給過度分散,尤其是中下游廠商數量眾多,這與成熟產品技術門檻更低有密切關系;第三是行業在相關產品上的研發創新投入不足。

以上三個原因,導致長期以來成熟產品更容易出現“競相降價”的內卷式競爭,自身對成本變化的容錯能力顯著不足。一旦上游材料價格波動,為了避免價格倒掛,行業企業就需要上調價格。尤其是在成熟產品市場需求增長日漸緩慢,甚至進入存量市場的背景下,價格內卷往往也帶不來增量,產生的后果只是“犧牲了行業成長性”。

特別是對于中游封裝產業,近年來在成熟產品上的壓力持續增加:第一,上文已經提及,上游晶圓和下游終端企業向中游延展產業鏈能力,擠壓了純中游企業的生存空間。

第二,Mini LED背光液晶顯示的興起,大力推動了新一輪以背光燈條或模組為核心的中游產業鏈擴產。即此前服務于液晶背光的LED中游企業、液晶顯示面板企業、模組企業、整機代工企業,紛紛進入Mini LED燈條燈板市場。這顯著影響了傳統LED封裝環節的產業分布與競爭結構,帶來了新的潛在市場壓力和挑戰。

第三,LED顯示產品發展日益向面板化升級。特別是近三年來市場規模持續大幅擴張的COB品類,進一步打破了中游封裝與下游整機之間的“分界線”——雖然面板化的COB等產品強化了封裝環節技術含量,卻推動了終端品牌策略分化:一些品牌,如ICT企業,直接采用OEM模式,相當于COB中游企業向整機端延伸;另一些企業,如傳統LED直顯頭部品牌則更愿意自建COB模組產線,實現中下游徹底融合。

LED直顯面板化的本質是“下游終端技術空間被壓縮”。這使得有實力的中游和上游企業能夠“一條龍到家”式的做強做大;同時也迫使想要持續生存和發展的下游終端企業,必須向中游市場擴張。業內人士認為,未來P2.0以下間距產品都會“面板化”,這也意味著這一規格內的分立器件封裝企業的市場機會將不斷被壓縮。

“如果沒有抓住COB這樣的新型增量產品、沒有開發出微間距等高端品類、沒有進入液晶背光市場,而只是在成熟的LED分立器件上做功夫,那么這些企業就必然會看到一條‘越走越窄’的未來之路”!業內專家表示,“漲價”是消化成本增長的方式之一,但不是唯一的方案:長期看,提升產品附加值、創新產品供給、挖掘和進入新的市場空間,實現更高溢價或者在更長產業鏈價值下的成本自我消化能力,才是真正有競爭力的選擇。

“長鏈”是新時期LED行業企業的必然選擇

應對原材料成本上漲的行業漲價,根本原因在于此前一段時間行業過度內卷的價格競爭,犧牲了很多成熟品類、成熟產業環節的“價格緩沖”空間。對此,長期看需要相關企業通過增量的方式改善自身“成本空間冗余”。

但是,更為重要的一點在于,國內LED產業鏈雖然龐大,但過于分散。行業整合度不足是造成過度競爭的關鍵原因之一。行業整合度不足也導致很多企業缺乏規模效益、缺乏產業能力的縱深空間。大量企業分散在不同產業環節,卻從事著高度同質化的成熟品類競爭,客觀上導致了行業競爭中“容錯”能力的大幅下降。

即是說,LED行業的基本面是:雖然有一些足以笑傲全球市場的龍頭,但更多的是“過度分散”造成的“大而不強”格局。未來,行業中的強勢企業,或通過并購、或通過自我擴張,實現進一步“長鏈”生長,建立起更為綜合化的競爭力,是很多專業人士所期待的事情。通過“長鏈”,實現更大的價值空間開拓,也是成熟品類和產業環節,擺脫對原材料成本過度敏感狀態的唯一路徑。

因此,2025年以來,LED行業成熟環節和產品為主的漲價潮,既是短期成本壓力的傳導,更是行業深層次結構性問題的再次外在顯現。它清晰地提示著,在原材料波動與產業鏈環節的邊界持續重構等雙重挑戰下,依賴單一環節或同質化成熟品類的企業生存空間正被持續壓縮。構建“長鏈”能力、打破內卷、向高附加值領域拓展,已非單純的發展選項,而是關乎行業格局重塑與企業存續的必然抉擇,也是實現從LED產業從“大而不強”向“既大且強”跨越的不可回避的任務。

飛利浦LED屏

飛利浦LED屏 聯建光電LED屏

聯建光電LED屏 威創小間距

威創小間距 洲明小間距

洲明小間距 AET小間距

AET小間距 奧拓LED屏

奧拓LED屏 aoc

aoc 青松光電LED屏

青松光電LED屏 WAP手機版

WAP手機版 建議反饋

建議反饋 官方微博

官方微博 微信掃一掃

微信掃一掃 PjTime

PjTime