根據 NPD DisplaySearch 最新的LCD市場動態月報(MarketWise - LCD Industry Dynamics), 2012年6月份出貨至國內廠商液晶電視面板數量如預期取得成長,但月成長率較先前預期的14%低了8個百分點。

NPD DisplaySearch指出,與5月份一樣,由于需求成長低于預期,中國電視廠商的面板和整機庫存依然處于高水位,終端拉動乏力和高庫存是6月份面板出貨低于預期最主要的原因。而且,受6月開始的能效補貼實施,中國電視廠商延緩了未達能效標準面板的采購,加之能效補貼對消費需求拉動效應并未在實施當月完全顯現,從而造成較高的渠道庫存。

但NPD DisplaySearch仍預期,中國電視廠商庫存水位將在未來的1~2個月受能效補貼推動而降低;也不排除品牌廠商為獲得更多的補貼額度而加大對渠道的壓貨,從而使得渠道庫存保持高水位。

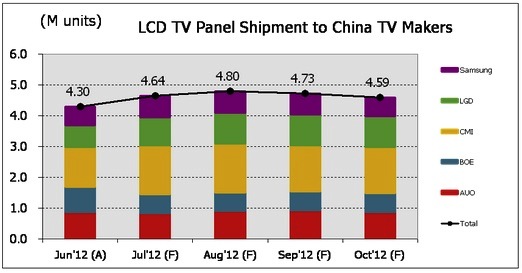

NPD DisplaySearch估計,國內廠商面板采購量在經歷6月份的溫和成長之后,預計7月采購量將較上月成長8%、8月份將再比7月成長3%,而到9月份則將月衰退1~3%。假如面板廠商8月份出貨達成計劃,那么8月份中國廠商的面板采購量將成為全年度最高的月份。

但根據過去的幾個月來看,面板廠商一般達成率都會低于預期約6個百分點左右。NPD DisplaySearch認為面板廠商出貨計劃可能持續偏高,若 2012年第三季需求無顯著成長,面板廠商在持續較高渠道庫存狀況下也將趨于謹慎。

面板廠商對于戰略性品牌客戶往往都有存貨價格保護,在戰略合作客戶的價格保護下,中國電視廠商往往對于面板的采購傾向積極。在各主要尺寸供需方面,雖然整體面板供應和品牌廠商渠道庫存都較為充足,但仍存在部分尺寸結構性的供應緊張狀況,如42、32寸等尺寸面板。

而NPD DisplaySearch也觀察到,部分臺灣廠商往往針對供應吃緊的面板采取搭配銷售策略,例如在供貨較為缺乏的42寸寬屏幕與50寸寬屏幕面板,適當的搭配39寸寬屏幕等庫存量較高的電視面板。

2012年6~10月出貨至中國本土廠商電視面板數量趨勢分析

(來源:NPD DisplaySearch)

NPD DisplaySearch中國市場研究總監張兵表示:“目前相當部分渠道庫存和部分廠商生產機型都還沒有達到能效補貼的標準,部分符合能效標準的產品也沒有進入補貼名單;理論上這些低能效和未享受補貼產品,在零售終端價格與享受過補貼的高能效產品價差將顯著縮小,甚至比高能效產品售價更高,從而價格上形成倒掛,勢必造成低能效產品的嚴重滯銷。”

因此張兵認為,品牌廠商和渠道廠商往往在實際實施對消費者高能效產品補貼的時候有所折扣,另一方面則加大了低能效產品的價格調整力度,從而避免破壞產品終端價格體系。再加上能效補貼周期長、程序繁瑣等因素,實際能效補貼對消費需求的拉動并不是特別明顯,反而較為溫和。

以下為DisplaySearch針對近期出貨至國內廠商面板狀況的追蹤分析重點:

由于中國政府在補貼項目和實施細節尚有需要完善的地方,新的能效補貼對消費拉動效果并未完全顯現,并且品牌廠商渠道庫存中有相當一部分電視產品并不符合能效補貼標準,面板廠商和品牌廠商也需要花費1~3個月時間調整產品設計,從而達到新的能效補貼標準。

根據先前預估,中國官方的能效補貼新政策可望在2012年拉動當地市場約200萬臺平面電視的額外消費,從而加速 LED背光液晶電視對于傳統CCFL背光液晶電視的替代。同時也不排除品牌廠商為獲得更多的補貼額度,加大對于渠道端的壓貨,從而產生較高的渠道庫存風險。

NPD DisplaySearch仍期待新的能效補貼對消費拉動效應能在未來的1~2個月逐步體現,而對那些補貼比例較高的平面電視產品供應仍將吃緊,例如:32”W、42”W和19”W等。由于第四季有中國國慶、圣誕節、新年和春節等傳統銷售旺季,加上面板廠商對于面板的價格保護策略,品牌廠商對于面板的需求仍將保持旺盛。

42”W面板目前為供應最為吃緊的尺寸,部分廠商甚至在32”W供應也較為吃緊;而另一方面,這兩個尺寸所獲得能效補貼的比例卻是最高。例如,在同樣的能效系數前提下,42”所得到的能效補貼相比相鄰尺寸39”所得到能效補貼金額高100元人民幣;32”所得到能效補貼相較相鄰尺寸29”所得到的補貼金額更是高達150元人民幣。

因此,品牌廠商更愿意加大對于補貼比例更高的32”和42”等主流電視規格的面板采購,而對于39、40和50寸等補貼比例相對較低的面板需求卻比較疲弱。因此,部分臺灣面板廠商不得不采取搭配銷售策略:當出貨42”和32”補貼比例較高的面板時,搭配銷售29”W、39”W和50”W等新的面板尺寸。

盡管6月份出貨至中國廠商電視面板低于預期,奇美電出貨量仍一路領先。基于目前的預估,面板廠今年后期幾個月仍無法超越此前最高峰的3月和4月,國內地區下半年面板需求恐受能效補貼帶動而提前透支。

京東方在今年5月成為超越友達和三星成為國內電視廠商的第二大面板供應商,6月份也持續占據 第二名的位置。預估京東方7月份的電視面板出貨量為100萬片,但出貨給中國電視廠商的數量將因為海外品牌廠商新增的急單而減少,部分海外品牌廠商對32”電視面板的需求從臺灣廠商轉移至京東方,京東方在供應給中國電視廠商面板數量的排名因此受到影響。

6月份,LG Display達成其出貨目標,預估將在7月份重新成為供應中國電視廠商的第二大面板供應商。為確保LG Display對國內廠商的面板供應地位,LG Display將在第三季起逐步開放open-cell的供應,并且有可能到全尺寸的電視面板。

三星調低了對中國本土電視面板的配額,取而代之的是以集團品牌為主的面板供應策略。

華星在良率提升上取得了較大的改善,預估7月份玻璃基板投片量將達到5萬片,均用于生產32”電視面板。華星從7月份開始對中國前六大電視品牌廠商供貨,從8月份開始對一全球電視品牌供貨,從而確保其面板客戶的穩定及持續發展。

康佳平板電視

康佳平板電視 創維平板電視

創維平板電視

LG平板電視

LG平板電視 海信平板電視

海信平板電視 WAP手機版

WAP手機版 建議反饋

建議反饋 官方微博

官方微博 微信掃一掃

微信掃一掃 PjTime

PjTime